Vi står ved din side hele vejen

Nedenfor kan du få svar på alle dine spørgsmål vedrørende dødsbobehandling.

Sådan behandles et dødsbo

Skat ved dødsfald

Skattepligt i dødsboer

Alle skiftede dødsboer er som udgangspunkt skattepligtige. Afdødes dødsbo er dog skattefritaget, hvis de samlede værdier er under en vis grænse. Størrelsen af afdødes formue har derfor stor betydning for dødsboskatten.

Hvis dødsboet er skattepligtig, har kontaktpersonen for dødsboet ansvar for, at der betales den rette dødsboskat. Kontaktpersonen skal derfor indgive et oplysningsskema til Skattestyrelsen samtidig med den endelige boopgørelse. Du kan finde en blanket til oplysningsskemaet her.

Hvis dødsboet ikke er skattepligtig, skal der ikke betales dødsboskat. Afdøde kan dog have et tidligere mellemværende med Skattestyrelsen om afdødes indkomstskat for 1. januar i dødsåret til og med dødsdagen (i den såkaldte mellemperiode). Der kan også være mellemværende fra tidligere år.

Du skal være opmærksom på følgende:

- Størrelsen på afdødes formue

- Havde afdøde indtægter fra d. 1. januar i dødsåret til og med dødsdagen?

- Havde afdøde overskydende skat til gode eller manglede afdøde at betale restskat fra tidligere år?

- Har dødsboet haft indtægter efter dødsdagen?

Dødsboskat 2024: Hvornår er et dødsbo skattefrit?

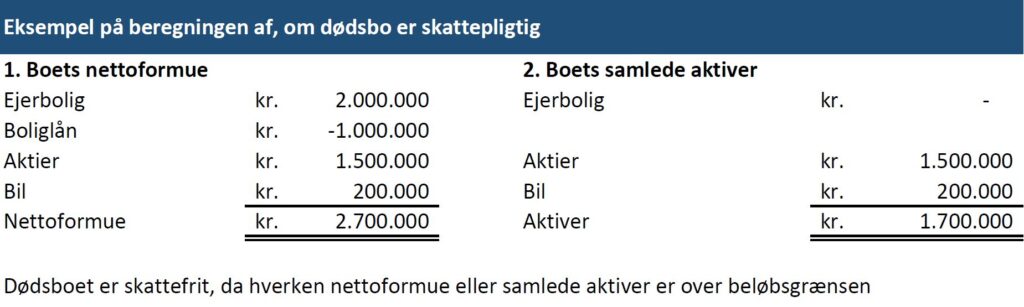

Det er størrelsen på afdødes formue, som er afgørende for, om dødsboet skal betale dødsboskat. Dødsboet er skattepligtig, hvis én af disse to omstændigheder er gældende:

- Boets samlede aktiver overstiger 3.399.600 kr. (2025-tal). Værdien af afdødes bolig skal ikke medregnes i aktivernes beregning, hvis boet kunne sælge boligen skattefrit efter parcelhusreglen i skattelovgivningen.

- Boets nettoformue (dvs. boets aktiver minus boets gæld) overstiger 3.399.600 kr. (2025-tal) ved boets afslutning, eller

I praksis vil det typisk være værdien af dødsboets samlede aktiver, der betinger et skattepligtigt dødsbo – det sker ikke så ofte, at den afdødes bolig overtages af en eller flere af arvingerne. Sælges boligen således til andre end arvingerne, vil salgsprovenuet skulle medregnes i boets samlede aktiver.

Eksempel skattefrit dødsbo

Vær opmærksom på, at selv hvis en af arvingerne overtager/køber boligen, skal boligens værdi medregnes ved afgørelsen af, om boet er skattepligtigt, såfremt boligen (helårsbolig/fritidsbolig) ikke har været benyttet af afdøde og boet ikke kan sælge boligen skattefrit efter den såkaldte parcelhusregel. Du kan her læse nærmere om ejendomsavancebeskatning.

En eventuel restskat eller overskydende skat for mellemperioden eller bobeskatningsperioden, holdes uden for både aktiver og nettoformue.

Beløbsgrænserne reguleres hvert år. Man skal benytte beløbsgrænsen for året, man vælger at lægge skæringsdagen i.

Hvis afdøde har siddet i uskiftet bo, er beløbsgrænsen for skattepligt det dobbelte (6.799.200 kr. i 2025).

Vi samarbejder om bobehandlingen

Dødsbobehandling kan være kompliceret. Med en dødsboadvokat kan du sikre, at alt går rigtigt til. MinAdvokat er specialister i arveret, så du er i trygge hænder.

1. Udfyld kontaktformularen

Når du har udfyldt kontaktformularen, vil advokaten kontakte dig for at aftale et uforpligtende telefonmøde med dig.

2. Telefonmøde med advokaten

På telefonmødet kan du stille alle dine spørgsmål, og advokaten vil fortælle dig om dine muligheder.

3. Boet behandles

Advokaten står for dødsbobehandlingen, som fx salg og opgørelse af boets aktiver og passiver. Du bliver løbende holdt orienteret.

4. Boopgørelsen færdiggøres

Når boets aktiver og passiver er opgjort udarbejder advokaten en boopgørelse, som viser arvens fordeling og afgifter.

5. Boopgørelsen godkendes

Boopgørelsen sendes først til din godkendelse. Herefter fremsendes den til Skifterettens og Skattestyrelsens gennemgang.

6. Udbetaling af arv

Når Skifteretten og Skattestyrelsen har godkendt boopgørelsen kan arven udbetales til dig. Samtidig betales eventuelle afgifter.

Få professionel hjælp til dødsbobehandlingen

Du kan også ringe til os alle hverdage mellem kl. 9 og 15 på tlf. 8618 6846

eller skrive direkte pr. e-mail til kk@askt.dk.

Hvad er dødsboskat?

Er dødsboet skattepligtig skal der indgives et oplysningsskema til Skattestyrelsen samtidig med den endelige boopgørelse.

Skattestyrelsen beregner skatten af afdødes og dødsboets indkomst fra begyndelsen af dødsåret til og med skæringsdagen (den dag dødsboet afsluttes). Denne periode kaldes bobeskatningsperioden.

Dødsboet skal betale dødsboskat af afdødes og dødsboets samlede indkomst fratrukket afdødes renteudgifter mv. Dødsboskatten omfatter blandt andet:

- Løn og pension mv.

- Renteindtægter og renteudgifter

- Ejendomsavance og aktieavance

- Aktieindkomst

Dødsboet overtager afdødes rettigheder og forpligtelse vedrørende skat. Med andre ord anses dødsboet for at have købt eksempelvis aktier eller ejendomme til samme pris og på samme tidpunkt som afdøde (det betegnes som, at dødsboet succederer i afdødes ret). Det vil også sige, at gevinster, som ville være skattefrie for den afdøde, er også skattefrie for dødsboet.

Hvad skal der betales i dødsboskat?

Bobeskatningsindkomsten bliver som udgangspunkt opgjort efter de almindelige regler i skattelovgivningen. Der er dog visse undtagelser, hvis afdøde eller dennes ægtefælle var selvstændigt erhvervsdrivende.

Dødsboskat er ikke opdelt i personlig indkomst og kapitalindkomst. Oplysningsskemaet for skattepligtige dødsboer er derfor speciel.

Dødsboskatten beregnes på følgende måde:

- Indkomsten i bobeskatningsperioden bliver beskattet med 50 % (dødsboskattesatsen).

- I mellemperioden (se grafikken ovenfor) gives der et fradrag på 2.500 kr. (i 2025) pr. påbegyndt måned. I 2024 var fradraget 2.400 kr.

- I boperioden (se grafikken ovenfor) gives der et bofradrag på 6.900 kr. (i 2024) pr. påbegyndt måned efter den måned, hvor dødsfaldet er sket. I 2024 var fradraget 6.600 kr.

- Der gives højst bofradrag i 12 måneder.

- Den skat, som afdøde allerede har betalt, bliver modregnet i dødsboskatten.

Det er ofte fordelagtigt for arvingerne først at afslutte et privat skifte med skæringsdag 12 måneder efter dødsfaldet grundet de gunstige beskatningsregler om bofradrag. Dødsboadvokaten kan undersøge dette nærmere for arvingerne.

Du kan her læse mere om priser for dødsbobehandling →

Det skattepligtige dødsbo skal betale aktieskat, hvis der har været aktieindkomst. Skattestyrelsen beregner aktieskatten på følgende måde:

- 27 % op til 63.300 kr. (i 2025). I 2024 var grænsen 61.000 kr.

- 42 % af indkomsten over 63.300 kr. (i 2025). I 2024 var grænsen 61.000 kr.

Du kan her læse mere om skat af aktier i et dødsbo →

Dødsboskat eksempel

Mogens dør d. 14. august 2023. Dødsbobehandlingen afsluttes med skæringsdag d. 1. august 2024. Nettoformuen er over beløbsgrænsen for skattefrie dødsboer, og dødsboet er derfor skattepligtig. Der skal derfor betales dødsboskat af Mogens’ og dødsboets indkomst i bobeskatningsperioden.

Bobeskatningsindkomsten bliver udregnet til 120.000 kr. Dødsboskattesatsen er på 50 %, og dødsboskatten er derfor 60.000 kr. Men der gives følgende fradrag:

- I mellemperioden (d. 1. januar til d. 15. august) gives der fradrag på 2.400 kr. (i 2023) for hver påbegyndt måned. Det giver et samlet fradrag på 19.200 kr. (8 x 2.400 kr.)

- I boperioden (d. 15. august 2023 til 1. august 2024) gives der fradrag for hver påbegyndt måned på 6.400 kr. (i 2023) – dog maksimalt 12 måneder. Det giver et fradrag på 76.800 kr.

Dødsboskatten bliver derfor 12.000 kr. (50 % af 24.000 kr.)

Du kan hos Skattestyrelsen læse mere om skatter og afgifter ved dødsfald.

Få professionel hjælp til dødsbobehandlingen

Du kan også ringe til os alle hverdage mellem kl. 9 og 15 på tlf. 8618 6846

eller skrive direkte pr. e-mail til kk@askt.dk.

Afgifter ved dødsfald

Retsafgiften ved privat skifte er kr. 1.500, hvis den samlede arv er under 1,5 mio. kr. og yderligere kr. 9.000, hvis arvebeholdningen er over kr. 1,5 mio.

Der skal endvidere betales boafgift – tidligere kaldet ”arveafgift”. Boafgiftens størrelse afhænger af, hvem der er arvinger – nogen skal betale 15% i afgift, nogen skal tillige betale tillægsboafgift på 25%.

Gratis telefonmøde med en dødsboadvokat

MinAdvokat tilbyder et gratis telefonmøde med arvingerne, om hvordan de bedst kan komme videre med dødsboet.

Udfyld nedenstående kontaktformular for at blive ringet op.

Du kan ringe alle hverdage ml. kl. 9-15 på tlf.: 8618 6846 eller skrive pr. e-mail: kk@askt.dk.

Klaus Kjær

Advokatfuldmægtig med speciale i familie- og arveret.

Tlf. 8618 6846

e-mail: kk@askt.dk